【50代の出口戦略】「4%ルール」という魔法の杖。私が資産を死守するために「定率」を選ぶワケ

ども、くろちゃんです。

「更新継続のために応援クリックをお願いします」

![]()

にほんブログ村

最近、ふと思うんです。 「老後、お金が尽きたらどうしよう……」 って。

私たち現役世代、特にNISAなんかで資産形成を頑張っている層って、「増やす(インプット)」ことには一生懸命ですよね。 でも、いざリタイアして「使う(アウトプット)」時期になった時のこと、具体的にイメージできてますか?

積み上げるのは楽しいけど、切り崩すのって、精神的にめちゃくちゃ怖いんですよ。減っていく通帳を見る恐怖……想像しただけで寒気がします(苦笑)。

そんな時、私が心の支えにしている言葉があります。

「ああ。『4%ルール』という魔法の杖を使う」

今日は、この米国発の資産取り崩しの黄金律、「4%ルール」について。 その中でも、私が絶対にこれだ!と決めている「定率取り崩し」という、資産を長生きさせるための賢い杖の振り方についてお話しします。

「4%ルール」という魔法の正体

投資の世界では有名な

「トリニティ・スタディ」

。ご存知の方も多いですよね。

ざっくり言うと、米国の大学の研究で、

「資産を運用しながら、毎年4%ずつ取り崩せば、30年後も資産が残っている確率は96%以上である」

という、嘘のような本当の話です。

現金をただタンス預金から切り崩すだけでは、お金は減る一方。 でも、「運用しながら」取り崩すことで、資産の寿命を劇的に延ばすことができる。これが「魔法」の正体なんです。

杖の振り方は2種類ある。「定額」か「定率」か?

でもね、この魔法の杖、振り方を間違えると大怪我します。 取り崩し方には、決定的な2つのパターンがあるんです。

定額取り崩し(毎年、決まった「金額」を引き出す)

定率取り崩し(毎年、資産残高の「4%」を引き出す)

一般的に「4%ルール」というと前者の「定額」を指すことが多いんですが、私が選ぶのは断然、後者の「定率」です。

なぜか? 理由はシンプル。「暴落時に死にたくないから」です。

なぜ「定率」が最強なのか?

それぞれの違いを比較してみました。

「定率」の最大のメリットは、資産が枯渇しないこと。

もし大暴落が来て資産が半分になったとしても、そこから「4%」を計算して引き出すので、受け取る額は減りますが、資産そのものがゼロになることは数学的にありません。

一方で「定額」の場合、暴落時でも「決まった額(例えば毎年200万円)」を意地でも引き出し続けるため、資産の減少スピードが加速して、最悪の場合は底をつきます。

せっかく作った老後資金、死ぬ前にゼロになるのだけは避けたいですよね。だから私は「定率」なんです。

実際にシミュレーションしてみた

では、実際に私の今の資産状況……と言いたいところですが、キリよく計算するために、仮に約2444万円(正確には24,439,147円)あったとしてシミュレーションしてみましょう。

これを「定率4%」で取り崩すとどうなるか。

① スタート時(初年度)の受取額

年間受取額:977,565円

ひと月あたり:約 81,463円 (※新NISAなら非課税でまるまる手取り!)

月8万円の自分年金。これ、結構大きくないですか? 厚生年金にこれがプラスされれば、夫婦でそこそこゆとりのある生活ができそうです。

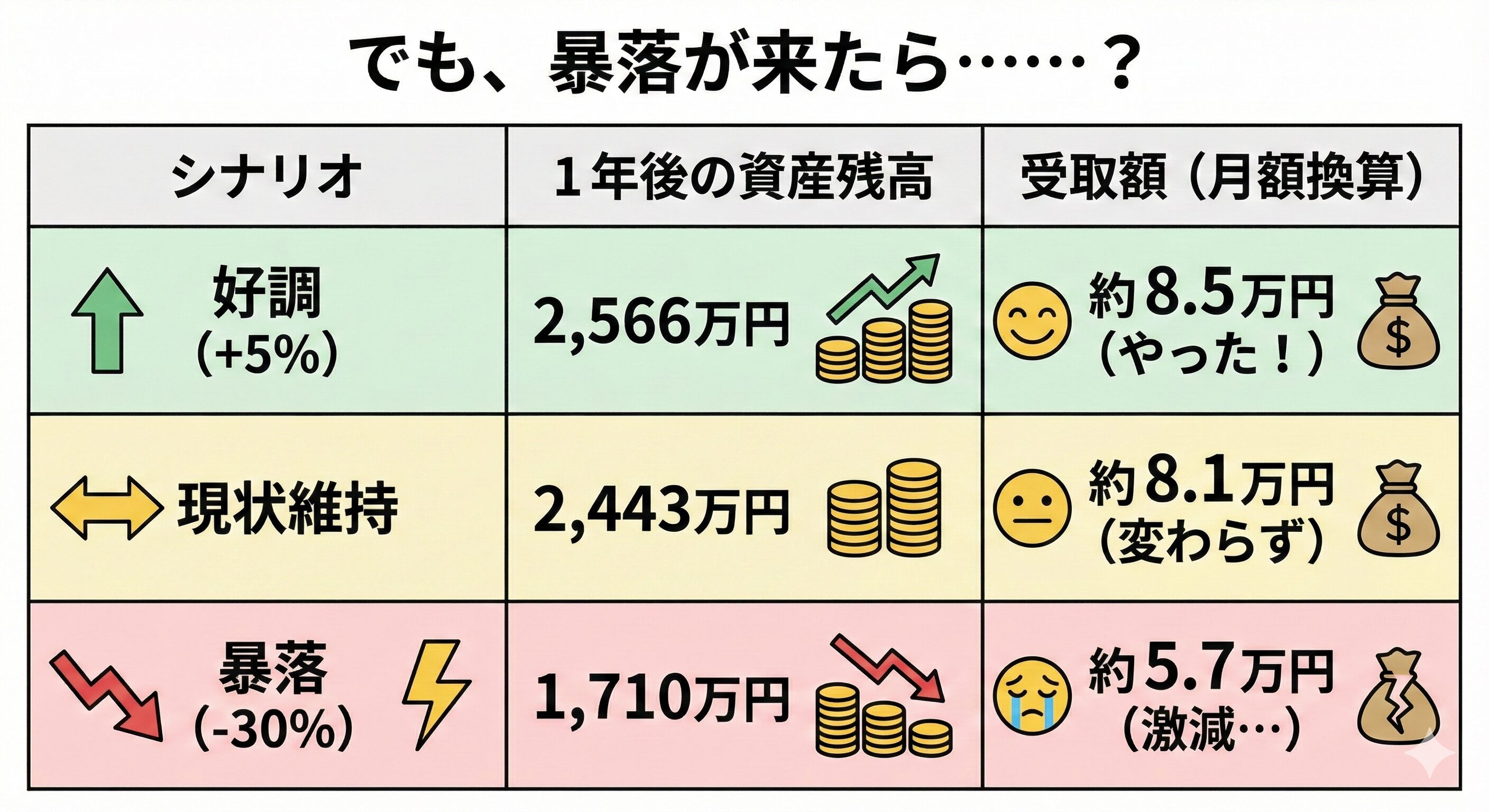

② でも、暴落が来たら……?

ここが「定率」の覚悟が必要なところ。 翌年、相場がどうなるかで受取額が変わります。

見てください、一番下の「暴落」ケース。 リーマンショック級が来たら、受取額が「月8万円」から「月5.7万円」まで減ってしまいます。

「えっ、月2万円以上減るの? 生活できないよ!」

そう思いますよね。これが魔法の「副作用」です。

副作用への特効薬は「現金クッション」

でも、大丈夫。対策はあります。 それが

「生活防衛資金(現金クッション)」

です。

運用資産(株式など)とは別に、数年分の生活費を「現金」で確保しておくこと。 そして、暴落が起きて「定率4%」の受取額が減ってしまった年は、この現金クッションを取り崩して不足分を補填するんです。

「今年は株が下がって受取額が減ったな。じゃあ、現金を少し使おうか」

こうやって余裕を持って構えられる仕組み(定率+現金)を作っておくこと。 これが、メンタルを病まずに魔法の杖を使いこなす極意だと私は思っています。

まとめ

2,443万円という資金は、

「月8万円強の自分年金」

を生み出す力を持っています。

この「月8万円」が、相場が悪くて「月5〜6万円」に減ってしまった時、生活にどの程度影響が出そうでしょうか? そのあたりをイメージしておくと、安心して魔法の杖を振ることができます。

出口戦略は、積み立て期間以上に「メンタル」が試されます。 皆さんは、将来の取り崩しシミュレーション、もう始めていますか? 「定額」派ですか? それとも私と同じ「定率」派ですか?

ぜひ、ご自身のプランを一度見直してみてくださいね。 それでは、また!

株式投資は自己責任で

株式投資は、投資家が自己の判断と責任に基づいて行うものです。投資家は、自分の投資目的、投資に充てる資金、リスク許容度、投資に関する知識や経験などを考慮した上で、投資を行う必要があります。

株式投資には、投資元本の損失や利益の変動など、リスクが伴います。投資家は、投資によるリスクを自己の責任で評価し、自己の判断に基づいて投資を行う必要があります。

「更新継続のために応援クリックをお願いします」

![]()

にほんブログ村